Mnogi čitaoci nam šalju pitanja u vezi sa određenim aspektima transporta robe. Kako bismo odgovorili na mnogobrojna pitanja, odlučili smo da se u vezi sa ovom oblašću posavetujemo sa ekspertima i obezbedimo vam adekvatne odgovore.

Pošaljite nam pitanje u vezi sa transportom robe, skladištenjem, carinskim procedurama, potrebnom dokumentacijom, carinskim prekršajima, međunarodnim ugovorima, pravnim pitanjima, osiguranjem robe, osiguranjem prevoznika…

Čekaju vas odgovori kompetentnih stručnjaka. Pratite nas i budite u toku – novo pitanje i odgovor vas čekaju svake nedelje!

Kome je potrebno osiguranje robe u prevozu?

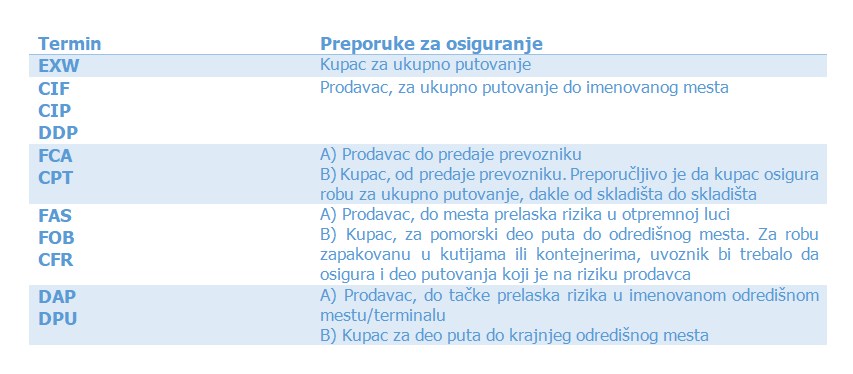

Kupci, prodavci, uvoznici, izvoznici, izvođači, banke, tačnije bilo kome ko je uključen u prevoz robe. Ko je prema kupoprodajnom ugovoru obavezan da ugovori pomorsko osiguranje (prodavac ili kupac ili obojica) zavisi od uslova prodaje (Incoterms 2010 ili 2020, npr). Ipak treba zapamtiti da samo prema Incoterms pravilima CIF i CIP postoji ugovorna obaveza za osiguranjem. Za druge termine, kao FOB npr, postoji samo komercijalna potreba za osiguranjem i to je u potpunosti na prodavcu ili kupcu da li će da ugovore osiguranje.

Zašto je potrebno osiguranje robe u prevozu?

Osiguranje robe u prevozu je preporučljivo iz sledećih razloga:

- Osiguranje robe u prevozu nije obavezno osiguranje, iako je odluka za osiguranje pametna odluka savesnog vlasnika koji štiti svoj imovinski interes.

- Ako vlasnik imovinskog prava na robi nema sklopljeno osiguranje robe u prevozu onda je zavistan od prevoznika. Mogućnost kompenzacije od strane prevoznika nisu zamena za polisu osiguranja robe u prevozu. U tom slučaju mora da se poznaje zakonodavstvo koje određuje obim odgovornosti prevoznika za tovar, a to je različito za različite vrste grana pravoza – drumskih, železničkih, brodskih i vazdušnih. Uslov za ostvarivanje štete od prevoznika je u svim slučajevima takav da se mora dokazati njegova odgovornost za nastalu štetu, a to je dugotrajan proces. Prevoznik nema osiguran teret, nego može (nije obavezno) osigurati samo svoju zakonsku odgovornost za teret, pri tome se poštuju i ograničenja iz ugovora o osiguranju koja su različita kod različitih osiguranja.

- Ukoliko se dobije naknada za štetu od osiguravača robe u prevozu onda ne postoji prekid novčanog toka. Naknada od lica odgovornog za štetu iziskuje vreme što može biti od velikog značaja u slučaju velikih šteta.

- Vlasnik robe ne sme se osloniti samo na prevoznika kako bi mu nadoknadio štetu. Jer prevoznik ima mogućnost da se u brojnim slučajevima oslobodi svoje odgovornosti.

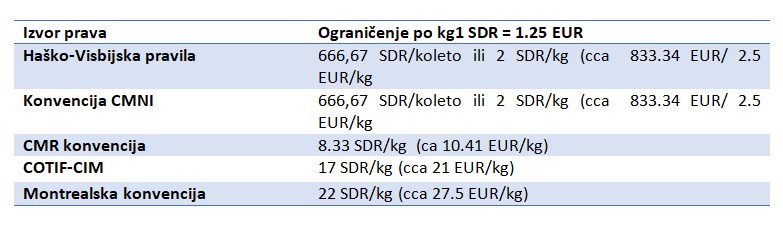

- Prevoznik će ograničiti svoju odgovornost po koletu/kilogramu. Ukoliko se na teretnicu primenjuju Haško-Visbijska pravila, maksimalna odgovornost prevoznika bi bila 2 SDR po kg ili 667 SDR po koletu, prema tome šta je veće. Vlasnik robe onda mora da proveri da li je ovo adekvatno ili nije. Drugo pitanje je šta je koleto. Klasičan primer bi bila kutija šibica u kartonskoj kutiji. Da li je svaka kutijica koleto ili svaka kartonska kutija ili čak i ceo kontejner?

- Zajednička havarija i nagrade za spašavanje su dva razloga zašto bi trgovac trebao da uzme osiguranje robe u prevozu. Postoje slučajevi kada roba nije oštećena, ali je proglašena zajednička havarija ili su pružene usluge spašavanja. U slučaju zajedničke havarije vlasnik robe mora da da depozit u novcu umesto garancije osiguravača. To može biti značajan iznos koji nije lako pokriti. Kada je osiguravač uključen, on se bori da je vlasnik robe predstavljen u arbitražnom postupku kako bi se obezbedila fer i razumna nagrada spasiocima.

- Postoje slučajevi kada se veći broj pošiljaka kumuliraju na jednom mestu bez znanja i kontrole osiguranika. Npr. u slučaju požara desio bi se gubitak koji osiguranik finansijski ne može da podnese.

Kako određuje ko ima osigurljiv interes u osiguranju robe u prevozu?

Svako ko snosi rizik da pretrpi finansijski gubitak ukoliko je roba izgubljena, oštećena ili uništena ili ko bi imao koristi od uspešnog prispeća robe na odredište ima osigurljiv interes i potrebu za osiguranjem robe u prevozu. Osigurljiv interes se određuje najčešće prema ugovorenom terminu pravila Incotermsa. To pravilo pruža odgovor na pitanje do koje tačke u izvršenju prevoza robe interes za osiguranje ima prodavac, a od koje tačke taj interes stiče kupac robe.

Kako određuje ko ima osigurljiv interes u osiguranju robe u prevozu?

Svako ko snosi rizik da pretrpi finansijski gubitak ukoliko je roba izgubljena, oštećena ili uništena ili ko bi imao koristi od uspešnog prispeća robe na odredište ima osigurljiv interes i potrebu za osiguranjem robe u prevozu. Osigurljiv interes se određuje najčešće prema ugovorenom terminu pravila Incotermsa. To pravilo pruža odgovor na pitanje do koje tačke u izvršenju prevoza robe interes za osiguranje ima prodavac, a od koje tačke taj interes stiče kupac robe.

Šta je Incoterms?

Incoterms predstavlja međunarodni trgovinski jezik između kupca i prodavca definišući na vrlo određen i pojednostavljen način koja strana ugovora o osiguranju ima obavezu da ugovori prevoz ili osiguranje, kada prodavac izvršava obavezu isporuke robe kupcu i za koje troškove je svaka strana odgovorna. Osnovna svrha i cilj Incotermsa je da osigura prodavcima tj. izvoznicima i kupcima tj. uvoznicima u trenutku sklapanja ugovora primereno regulisanje pravnih i ekonomskih odnosa, kako bi tokom nastanka svojih obaveza, prava i odgovornosti potpuno isključili nesporazume, pogrešno tumačenje odredbi kupoprodajnog ugovora, a samim tim i štetne posledice. Samo dva termina iz skupa C (CIF i CIP) regulišu obavezu prodavca da osigura robu u prevozu u korist kupca. Kod svih ostalih termina, isključivo je na ugovornim stanama odluka o tome da li i do kog opsega žele sprovestii osiguranje robe koja je predmet kupoprodaje. Osiguranje robe u prevozu u praksi – šta je pokriveno?

Osiguranje robe u prevozu u praksi – šta je pokriveno?

Osiguranje robe u prevozu pokriva robu (uključujući skladištenje) za vreme uobičajenog toka prevoza.

Tokom prevoza robe može biti usputnog skladištenja, koja su u okviru uobičajenog toka prevoza. Sve dok je roba u uobičajenom toku prevoza, pokriće se nastavlja. Dobar primer skladištenja koje se ne nalazi u uobičajenom toku prevoza jeste skladištenje prema odluci osiguranika radi svojih pogodnosti.

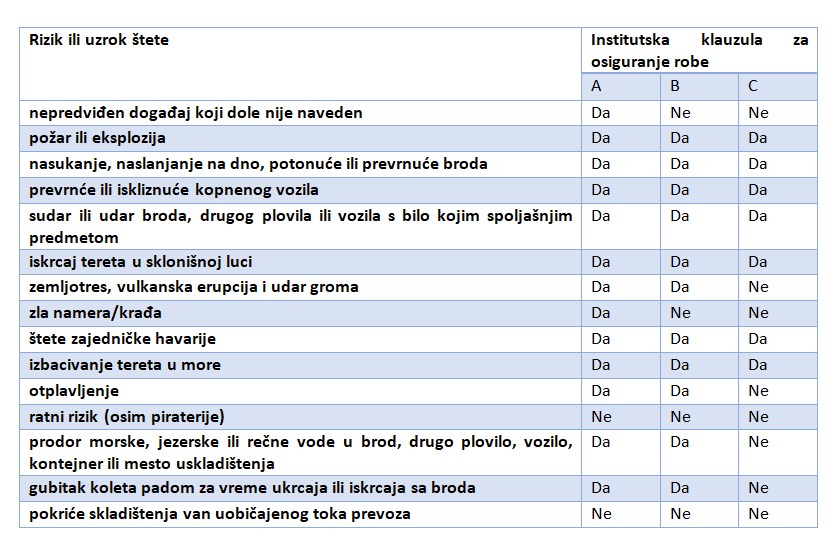

Sve polise osiguranja robe u prevozu navode rizike koje je osiguravač spreman da preuzme u osiguranje. Nekad je pokriće postavljeno vrlo široko, obuhvatajući većinu rizika koji mogu da oštete robu za vreme prevoza. Nekad je pokriće vrlo limitirano, kada je Osiguravač spreman da pruži pokriće samo protiv malog broja imenovanih rizika.

U međunarodnom osiguranju robe u prevozu uslovi osiguranja su u velikoj meri unificirani. Uglavnom se u čitavom svetu koriste uslovi koje je pripremio i sastavio na korišćenje zainteresovanim licima Institut londonskih osiguravača (The Institute of London Underwriters). Uslovi koje je pripremio ovaj institut poznati su praksi pod nazivom „Institutske klauzule“.

Na našem tržištu roba može da bude osigurana prema uslovima domaćih osiguravača ili uobičajeno prema institutskim klauzulama za osiguranje robe (Institute Cargo Clauses (ICC)). Domaći uslovi blisko prate ICC klauzule. ICC klauzule su standardni uslovi na londonskom tržištu osiguranja i široko se koriste u celom svetu ili u neznatno izmenjenom obliku.

Institutska klauzula za osiguranje robe se naziva “puno pokriće” dok se Institutske klauzule za osiguranje robe B ili C nazivaju “ograničeno” ili “osnovno” pokriće.

Pregled pokrića

Takođe postoji i Instututska klauzula za osiguranje robe u vazdušnom prevozu / institute cargo clauses (air) koja pruža pokriće protiv svih rizika i gotovo je identična sa kompletom klauzula (A).

Takođe postoji i Instututska klauzula za osiguranje robe u vazdušnom prevozu / institute cargo clauses (air) koja pruža pokriće protiv svih rizika i gotovo je identična sa kompletom klauzula (A).

Zajednička havarija

Pri plovidbenom poduhvatu u uslovima stvarne opasnosti za brod i teret razumnost nalaže da se, u zajedničkom interesu podnese vanredni trošak ili se namerno žrtvuje deo imovine kako bi se spasila ostala imovina i plovidbeni poduhvat uspešno dovršio. Na tom principu zasniva se pomorskopravni institut zajedničke havarije (general average). Posledica toga je da zajedničku havariju snose svi učesnici u poduhvatu. Ako se u interesu svih namerno uzrokuje šteta na imovini učesnika pomorsog poduhvata, svi učesnici u poduhvatu dužni su je podmiriti svojim doprinosima u zavisnosti od visine spašene imovine. ICC A, B i C pokrivaju štete zajedničke havarije.

Koji rizici su isključeni institutskim klauzulama za osiguranje robe?

Postoje isključenja koja su zajednička za sva tri seta institutskih klauzula:

- Nameran postupak osiguranika, znajući da je to pogrešno, ili nepažljivo, ne mareći da li je taj postupak pravilan ili pogrešan

- normalno curenje, redovni gubitak u težini ili zapremini ili uobičajeno habanje

- nedovoljno pakovanje

- prirodno stanje ili karakteristika svojstvena robi koja može da dovede do propadanja bez bilo kakve spoljne nezgode ili uzroka

- Zakašnjenje

- Nesolventnost vlasnika broda

- Nuklearna ili radioaktivna oružja

- Nepodobnost broda ili kontejnera

- Rizici rata i štrajka [samo u (B) i (C) klauzulama] – namerno oštećenje ili namerno uništenje predmeta osiguranja ili njegovog dela zlonamernom radnjom – npr vandalizam

Koje vrste polisa postoje?

Postoje pojedinačne polise, otvoreno pokriće i generalne polise. Pojedinačne su prikladne kada postoji nekoliko pošiljaka za godinu dana, dok su otvoreno pokriće i generalna polisa prikladni kada postoji veći broj pošiljaka.

Koje su prednosti otvorene polise?

Otvorena kargo polisa je ugovor između uvoznika ili izvoznika i osiguravača da se osiguraju sve pošiljke u prevozu koje potpadaju pod taj ugovor na ugovoreni period osiguranja ili na neodređeno vreme sa mogućnošću raskida bilo koje stranke ugovora pod određenim uslovima. Polisa je “otvorena” jer roba koja potpada pod definiciju robe na polisi je automatski osigurana dok je u prevozu bez obaveze da osiguravači budu obavešteni o pojedinostima svake konkretne pošiljke.

Da li je skladištenje pokriveno polisom osiguranja robe u prevozu?

Skladištenje je pokriveno ukoliko se desi u okviru uobičajenog toka prevoza. Skladištenje van uobičajenog toka prevoza nije pokriveno. Međutim, pokriće može da se pruži i za takvo skladištenje ukoliko se roba nalazi pod brigom profesionalnih pakera i skladištara pod uslovom da se plati dodatna premija i da su uslovi skladištenja zadovoljavajući.

Kako se prijavljuju pošiljke prema polisi “otvoreno pokriće”?

Pošiljke mogu da se prijavljuju periodično ili godišnje. Plaća se depozitna premija koja odgovara procenjenoj premiji za godinu dana. Na kraju godine se vrši konačan obračun.

Šta znači “minimalna depozitna premija”?

To znači da kada je polisa prekinuta ili kada premija na osnovu realizovanih transporta ne prelazi depozitnu premiju, nikakva premija se ne vraća od strane osiguravača. Drugim rečima, premija se smatra zarađenom premijom. Kada se osiguravaču prijavljuje planirana premija za period osiguranja, vrlo je važno biti što precizniji u predviđanjima.

Za godišnje polise uobičajen pristup je da se unapred fakturiše “minimalna depozitna premija” i konačnu “dodatnu premiju” po isteku polise kada je godišnja vrednost pošiljki poznata i prijavljena. Ova “minimalna depozitna premija” je zasnovana na predviđenoj vrednosti pošiljaka prijavljenih od strane osiguranika na početku osiguranja. Na kraju perioda osiguranja osiguranik prijavljuje stvarnu vrednost prevezenih pošiljaka za vreme trajanja osiguranja pri čemu se plaća dodatna premija (konačan obračun) koja je obračunata na osnovu premijske stope određene na početku osiguranja. Ako je stvarna premija manja u odnosu na minimalnu depozitnu premiju, ne vrši se konačan obračun.

Da li su sve pošiljke robe pokrivene polisom osiguranja robe u prevozu?

Neophodno je proveriti na polisi koja je roba navedena kao osigurana kao i teritorijalno pokriće. Određene robe i zemlje su isključene.

Da li se uslovi osiguranja i pokrića razlikuju od osiguravača do osiguravača?

Odgovor je potvrdan. Razlike između uslova i pokrića koje nude osiguravači mogu se malo razlikovati. Međutim kako bi se razlike uvidele neophodno je angažovati brokera koji bi izvršio uporednu analizu osiguravajućih pokrića.

Koje klauzule osiguravači najčešće koriste?

Najčešće se koriste institutske klauzule sa londonskog tržišta.

Koje klauzule pružaju tzv “all risks” pokriće?

Institute Cargo Clauses A.Da li to znači da je svaki rizik pokriven?

Ne. Pod pojmom rizik podrazumeva se neizvestan događaj koji dolazi spolja, nezgoda (fortuity), koji ima za posledicu gubitak ili oštećenje osiguranog predmeta.

Da li je isključeno loše pakovanje?

Isključeno je prema opštem pravilu. Ali zavisi pre svega ko je obavio pakovanje i gde je obavljeno.

Da li Institute Cargo Clauses C pružaju ograničeno pokriće?

Da. Pokriće je limitirano i ograničeno na imenovane rizike.

Da li su rizici rata i štrajka isključeni?

Rizici rata i štrajka su isključeni iz institutskih klauzula za osiguranje robe, međutim pokriće može da se pruži. Većina osiguravača su voljni da osiguraju ove rizike. Odgovarajuće klauzule su institutske klauzule za osiguranje ratnih rizika i institutske klauzule za osiguranje rizika štrajka. Osiguravači uobičajeno uključuju rizike rata i štrajka u pokriće bez plaćanja dodatne premije, ako ne postoji veliki rizik u zemljama za koje se traži pokriće.

Kada se izdavaju sertifikati osiguranja?

Ne postoji pravilo za izdavanje sertifikata osiguranja. Zavisi od situacije. Npr. Sertifikati osiguranja mogu da se izdaju za izvozne pošiljke kako bi se kupcu obezbedio dokaz da je roba osigurana. Takođe sertifikat pruža podatke i o kontakt osobi u slučaju štete. Sertifikati osiguranja se mogu zahtevati i u svrhe akreditiva.

Koje su obaveze osiguranika u slučaju štete?

Neophodno je proveriti šta piše na polisi ili ugovoru, ali uopšteno govreći obaveze su sledeće:

- Napraviti primedbe o gubitku ili oštećenju u trenutku isporuke.

- Prijaviti odmah štetu osiguravaču ili njegovom predstavniku ili brokeru osiguranja

- delovati kao brižljivi neosigurani vlasnik robe

- učiniti sve radnje neophodne da se smanji gubitak ili šteta

- Obezbeđivanje prava na subrogaciju od lica odgovornih za štetu: Dužnost je osiguranika i njegovih zastupnika da se sva prava prema vozarima, skladištarima ili trećim licima u svim slučajevima pravilno štite i ostvaruju .

Koja je razlika između brokera osiguranja i osiguravača?

Brokeri osiguranja su specijalni savetnici (stručnjaci na polju osiguranja) koji daju savete i profesionalnu pomoć osiguranicima. Brokeri osiguranja se profesionalno bave osiguranjem kao delatnošću. Brokeri osiguranja su odgovorni svojim klijentima osiguranicima za eventualno moguće loše savete. Iako brokeri osiguranja rade za interes klijenata, njihove usluge posredovanja u osiguranju za klijente su besplatne (bez naknade), a proviziju (naknadu za obavljeni posao) ostvaruju od osiguravajuće kuće (osiguravač). Broker osiguranja zastupa interese osiguranika pomažući mu da izabere najbolje dostupnoosiguravajuće pokriće kako bi zadovoljio svoje poslovne potrebe i da pregovara najbolje moguće uslove sa osiguravačem. U suštini broker osiguranja ne obezbeđuje samo osiguravajuće pokriće već osigurava da i sam proces likvidacije štete teče glatko. Zato je vrlo važno da se izabere broker osiguranja sa dovoljno iskustva i znanja na polju transportnog osiguranja.

S druge strane osiguravač preuzima rizik. Od osiguravača se očekuje da ispuni obaveze iz ugovora o osiguranju.Koja je uloga havarijskog komesara?

Havarijski komesar je nezavisno lice čija je osnovna dužnost da na nepristrasan način štiti interese osiguravača i osiguranika prilikom obavljanja sledećih poslova: procene gubitka i štete, formulisanja prirode, porekla, uzroka i obima gubitka i štete, preduzimanje mera da bi se gubitak ili šteta sprečili ili sveli na minimum, zaštite prava subrogacije osiguravača prema trećim licima, preventive šteta, likvidacije šteta. Iako se u praksi njegovi troškovi plaćaju od strane osiguravača, uloga havarijskog komesara ostaje da bude uloga nezavisnog procenitelja kome je dat nalog da odredi uzrok gubitka i da preporuke za smanjenje i prevenciju štete u interesu onoga koga se tiče. Po okončanju svoje istrage, havarijski komesar izdaje havarijski izveštaj/sertifikat koji se prezentuje osiguravaču. Taj izveštaj govori o uzrocima gubitka ili oštećenja. Na osnovu tog izveštaja, osiguravačev likvidator šteta onda određuje kakvo je pokriće po polisi i likvidira štete na osnovu toga.Da li je havarijski komesar nepristrasno lice?

Da.

Da li se havarijski komesar uvek angažuje u slučaju štete?

Ne! Odluka da li da se angažuje havarijski komesar zavisi od visine i složenosti štete. Likvidator štete kod osiguravača mora biti osposobljen da obradi štetu bez havarijskog izveštaja, pod uslovom da je pravilno dokumentovana.

Koja je razlika između stvarnog potpunog gubitka i izvedenog potpunog gubitka?

Stvarni potpuni gubitak može da se manifestuje na sledeće načine:

- Potpuni materijani gubitak robe (npr njeno fizičko uništenje u požaru, u saobraćajnoj nesreći i sl.)

- Osigurani predmet je oštećen u takvom opsegu da prestaje biti stvar određene vrste

- osiguranik lišen mogućnosti da robom trajno raspolaže – nestanak ili trajno oduzimanje osiguranog predmeta

Izvedeni potpuni gubitak robe postoji kada osigurana roba nije u potpunsti fizički oštećena ili izgubljena, ali to može postati zbog neizvodljivosti ili neisplativosti popravke. Izvedeni potpuni gubitak obuhvata, dakle, slučajeve ekonomskog gubitka, tj. kada je stvarni potpuni gubitak neizbežan

Zašto je faktura neophodan dokument prilikom postavljanja odštetnog zahteva?

Faktura (račun za kupljenu robu) služi kao dokaz, u prvom redu, za utvrđivanje vrednosti robe, ali i njene vrste i količine, što se upoređuje sa ukrcajnom dokumentacijom. oblik kupoprodaje. Faktura redovno sadrži i oznaku trgovačkog termina (transportn klauzule) prema kom se određuju dužnosti i obaveze stranaka. Drugim rečima, da li se radi o o kupoprodaji FOB, CIF, FCA ili dr. Ta informacija je sa stanovišta osiguranja od prvorazrednog značaja jer se pomoću nje utvrđuje koja strana je bila nosilac rizika u trenutku nastanka štete. Od odgovora na to pitanje zavisi da li je podnosilac odštetnog zahteva u trenutku nastanka štete imao osigurljiv interes. Na osnovu toga da li ima svojstvo osiguranika ili ne.

Kada osigurano putovanje počinje, a kada se završava?

Sve zavisi od ugovornih incoterms pravila i potreba klijenata. Neki prevozi su osigurani od vrata do vrata (ili od skladišta do skladišta). Drugi su osigurani od skladišta do luke ili od luke ukrcaja do krajnjeg skladišta duboko u kopnu. Kada se ovo utvrdi, institutske klauzule za osiguranje robe su vrlo određene u pogledu toga kada osiguranje počinje, a kada se završava. U svakom slučaju osiguranje se završava kada se roba nađe van uobičajenog toka prevoza (npr roba je smeštena u privremeno skladište prema volji osiguranika).

Kako se roba predaje primaocu nakon što je proglašena zajednička havarija?

Institut zajedničke havarije se primenjuje nezavisno od toga da li je sprvedeno osiguranje interesa uključenih u zajednički pomorski poduhvat ili nije. U standardnim uslovima za osiguranje robe među osigurane štete svrstane su i zajedničke havarije. Npr osiguranjem robe prema Institutskim klauzulama za osiguranje robe osigurane su i zajedničke havarije. Brodar je u zaštiti interesa učesnika pomorskog poduhvata dužan upotrebom dužne pažnje pribaviti odgovarajuće garancije da će dužnik iz zajedničke havarije podmiriti svoj deo doprinosa koji ga tereti u zajedničkoj havariji. Ako je odnosni teret bio osiguran, u poslovnoj praksi je uobičajeno da odgovarajuće garancije osim vlasnika tereta pruži osiguravač.

Šta su troškovi spašavanja?

Pod troškovima spasavanja podrazumevamo vanredne troškove osiguranika zbog izbegavanja šteta od neposredne opasnosti ili smanjenja već nastalih šteta odnosno sprečavaja njihovog daljeg povećanja. Redovni (normalni) troškovi koje je osiguranik imao kao dobar privrednik u cilju izbegavanja ili smanjenja opasnosti kojima je osigurani predmet izložen za vreme trajanja osiguranja ne smatraju se troškovima spašavanja i nisu pokriveni osiguranjem jer su rezultat dužnosti osiguranika po samom zakonu da vodi brigu o osiguranom predmetu kao dobar privrednik. Takvi troškovi su pokriveni nezavisno od osiguranog iznosa. Oni u suštini predstavljaju poseban ugovor između osiguranika i osiguravača. Troškovi spasavanja se nadoknađuju iz osiguranja ako su ispunjeni sledeći uslovi:

- ako su u pitanju štete pokrivene osiguranjem

- ako su troškovi učinjeni razumno

- ako su učinjeni da bi se smanjila šteta

Šta je subrogacija/regres?

Prema institutu subrogacije, isplatom naknade iz osiguranja osiguravač stupa u sva prava osiguranika prema trećim licima (transportnim kompanijama, skladištarima…) odgovornim za štetu. Pod tim se podrazumeva pravo potraživanja naknade štete od lica odgovornih za nastanak štete za koju je isplaćena naknada za štetu. Opšta dužnost osiguranika je da osiguravaču pruži punu pomoć u ostvarivanju njegovih prava prema trećim licima. Zbog toga zakon izričito propisuje dužnost osiguranika da osiguravaču izda uredno popunjenu u potpisanu ispravu o ustupanju svojih prava.

Kako se određuje osigurani iznos – određivanje vrednosti robe?

Kada su u pitanju pojedinačne polise

Kada je osiguranik prodavac, osigurljiva vrednost pošiljke je fakturna vrednost ili tržišna vrednost koju ima u polaznom (utovarnom) mestu u vreme zaključenja ugovora o osiguranju. Ukoliko je osiguranik kupac, osigurljiva vrednost može obuhvatiti, ukoliko je primenljivo:

- troškove koje je snosio u vezi sa slanjem pošiljke – skladištenje špedicija i sl.

- troškove prevoza koji su plaćeni ili moraju biti plaćeni,

- carinu i ostale uobičajene troškove koji su u vezi sa prevozom,

- troškove osiguranja koje treba da plati

- očekivanu dobit kupca maksimalno do 10% od osigurljive vrednosti robe kao takve.

- Navedeni troškovi mogu biti uključeni pod uslovom da već nisu uključeni u fakturnu vrednost robe.

Kada su u pitanju otvorena pokrića

U slučaju godišnjih polisa kada treba da se osiguraju sve pošiljke, mora da se odredi vrednost pošiljki na godišnjem nivou i način/formula za određivanje njihovih vrednosti – obično se uzima fakturna vrednost robe. U tu formulu mogu ući i ostali troškovi koji dospevaju nakon tačke prelaska troškova na kupca uključujući i dodatak od najčešće 10%. Dodatak od 10% je dovoljan da pokrije izvesne troškove i kupčev profit. Ovi troškovi i bilo kakav dodatak povećavaju osigurani iznos, a samim tim i premiju koja treba da se plati.

Koji su podaci neophodni za davanje ponude prema otvorenoj polisi?

- Naziv delatnosti

- Vrsta robe koja se uvozi ili izvozi

- INCOTERMS

- Osigurana vrednost – basis of valuation

- Najveća vrednost pošiljke, prosečna vrednost pošiljke

- Uobičajene relacije

- Procentualno razdvojene pošiljke na pomorski, drumski, vazdušni prevoz

- Navesti procenat prema odredištu osigranih prevoza u proteklih godinu dana. Takođe navesti zemlje iz kojih se roba uvozi za Srbiju i izvozi iz Srbije. Međunarodni prevozi koji ne uključuju pošiljke u/iz Srbije trebaju biti posebno navedeni.

- Prosečan broj pošiljaka godišnje

- Maksimalni limit po pošiljci po prevoznom sredstvu

- Način slanja: kontejnerom: pun kontejner od vrata do vrata (FCL) ili zbirni kontejnerski prevoz (LCL),

- Pošiljke na palubi ili pod palubom

- Način pakovanja

- Roba pod temperaturnim režimom?

- Trenutna polisa. Kako bi osiguravač lako odredio zahtevano osiguravajuće pokriće, od velike je pomoći da se dobije kopija trenutne polise. U kombinaciji sa dodatnim pitanjima koje osiguravač traži omogućava da se tačno “iskroji” najbolja moguća polisa.

- Da li je iz nekog razloga prethodna polisa otkazana. Ako je odgovor da, treba navesti razlog

- Istorija šteta